ATFX è un broker con buone condizioni di trading anche la presenza di una sola piattaforma e il ristretto numero di asset possono rappresentare una limitazione per alcuni, ma il buon livello generale dei servizi e gli spread competitivi lo rendono una valida opzione da valutare sia per trader privati che professionisti.

Nome: ATFX

Fondato: 2017

Sede: Londra, Cipro

Licenza: FCA, CySEC

Prodotti: CFD su forex, indici, criptovalute e azioni

Indicato per: principianti, intermedi, avanzati

Esecuzione: STP

Deposito minimo: €500

ATFX pro e contro:

Rating:

il 54,76% degli investitori al dettaglio

perde denaro operando con questo fornitore

ATFX: tipo di broker e offerta generale

ATFX è un broker CFD di proprietà della AT Global Markets (UK) Limited e parte di AT Group, che utilizza il modello di esecuzione STP e permette di fare trading online in CFD su forex, azioni, metalli preziosi, indici, petrolio e criptovalute.

ATFX è un broker online relativamente giovane ma che è già riuscito a guadagnarsi una discreta popolarità internazionale, grazie alla particolare competitività delle condizioni offerte e alla buona qualità generale dei servizi di investimento proposti.

Tra le principali condizioni, ATFX è regolamentato FCA (UK), prevede un deposito minimo di 500 euro e spread bassi a partire da 1 pip, diversi conti di trading per privati e professionisti e la piattaforma di trading MetaTrader 4.

Nella nostra recensione di ATFX andremo a valutare tutti gli aspetti fondamentali relativi a piattaforme, condizioni di trading e sicurezza, per capire se si tratta di un broker affidabile e per quale tipo di investitore è consigliato.

Piattaforme di trading

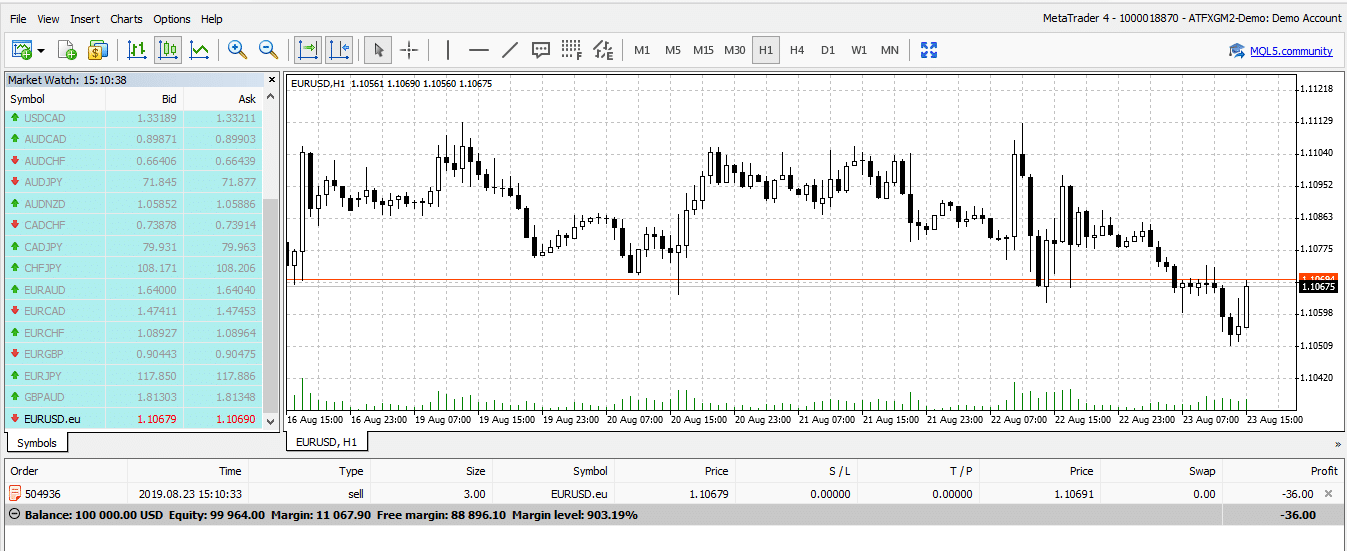

La MetaTrader 4 è l’unica piattaforma di trading offerta da ATFX, ed è disponibile nelle classiche tre versioni: webtrader, da usare direttamente online, desktop, da scaricare ed installare sul proprio computer e mobile, per smartphone e tablet.

Metatrader 4

La MetaTrader 4 è la piattaforma standard di settore per il trading CFD, nonché la più popolare piattaforma per il trading online sul Forex.

Sviluppata dal brand Metaquotes con linguaggio MQL4, la MT4 include strumenti di trading personalizzabili e layout modificabile, molti strumenti di analisi tecnica, indicatori, oscillatori, trendline e le funzionalità di trading con 1 click (per piazzare ordini più rapidamente dai grafici).

La MT4 offre inoltre la possibilità di fare trading automatico e di integrare indicatori ed estensioni di terze parti (acquistabili direttamente dallo store di Metaquotes accessibile dalla piattaforma), oltre agli Expert Advisor che consentono di applicare modelli di trading algoritmico e pattern automatici.

La Metatrader 4 ha anche la calcolatrice dei lotti dove si può vedere che costi avrà la posizione e che requisiti di margine saranno necessari.

Offre inoltre accesso ai database dei migliori trader ed è possibile attivare la funzionalità di mirror trading o scegliere di ricevere segnali di trading specifici (acquistando sempre dall’apposito mercato online di Metaquotes come estensioni extra).

La Metatrader 4 di ATFX offre quindi tutti gli strumenti finanziari ed ha sicuramente molte più funzionalità che rendono l’esperienza di trading online più semplice e chiara.

Durante i nostri test, la velocità di esecuzione è stata buona e la piattaforma è risultata adeguatamente reattiva per l’operatività.

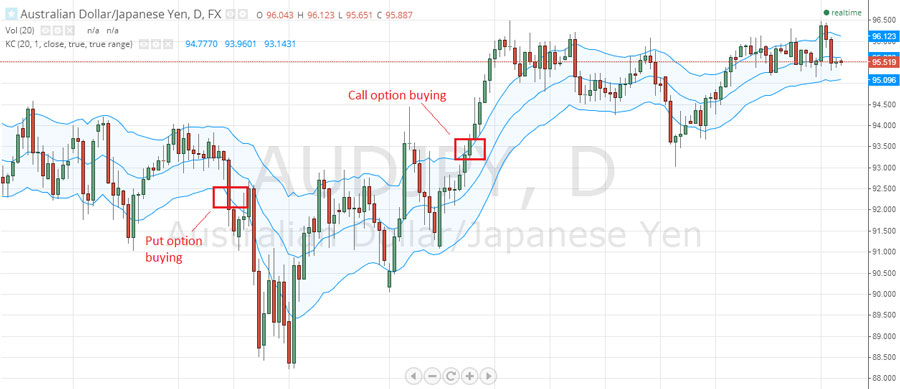

In basso una schermata della coppia EURUSD (cambio Euro Dollaro) sulla piattaforma Metatrader Webtrader di ATFX.

Webtrader

La piattaforma Webtrader di ATFX è la piattaforma Metatrader web-based, ovvero si usa direttamente online e non necessita di essere installata. Aprire un conto demo ed iniziare ad usarla, risulta quindi molto immediato subito dopo la registrazione.

La piattaforma di trading alla prima apertura si presenta con l’elenco degli strumenti finanziari disponibili, la finestra grafici centrale e il riepilogo ordini in basso. Sono disponibili molti strumenti per l’analisi tecnica e i principali oggetti grafici. È in tutto e per tutto la classica Webtrader di MetaTrader.

La piattaforma di trading web-based offre sicuramente meno strumenti rispetto alla versione desktop (vedi sotto), ma è comunque utile per provare velocemente il conto demo gratuito o per monitorare rapidamente le proprie posizioni di trading.

A nostro avviso, la Webtrader è quindi una piattaforma più adatta ad essere usata come controllo o test, più che per l’operatività completa.

Condizioni di trading, conti e deposito minimo

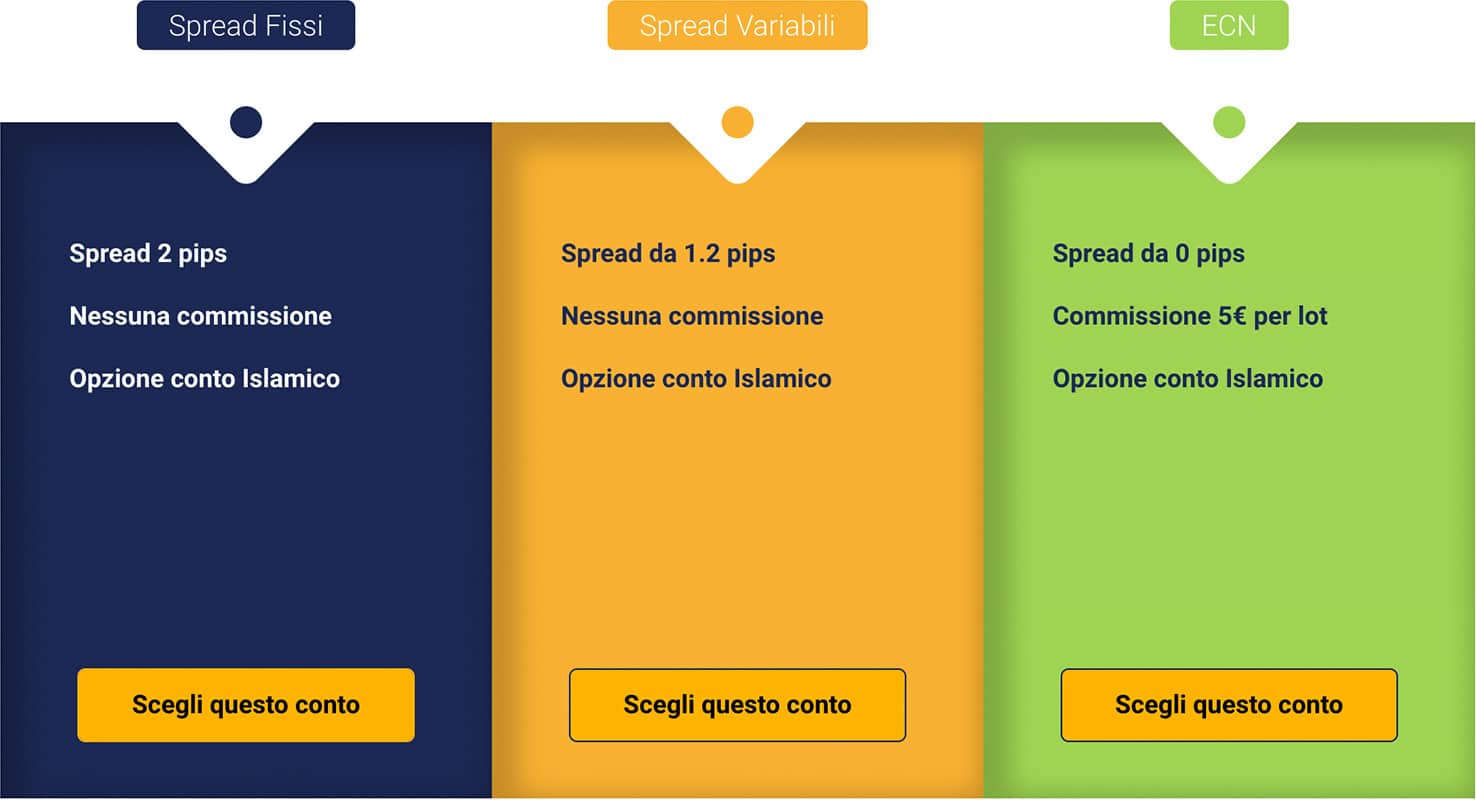

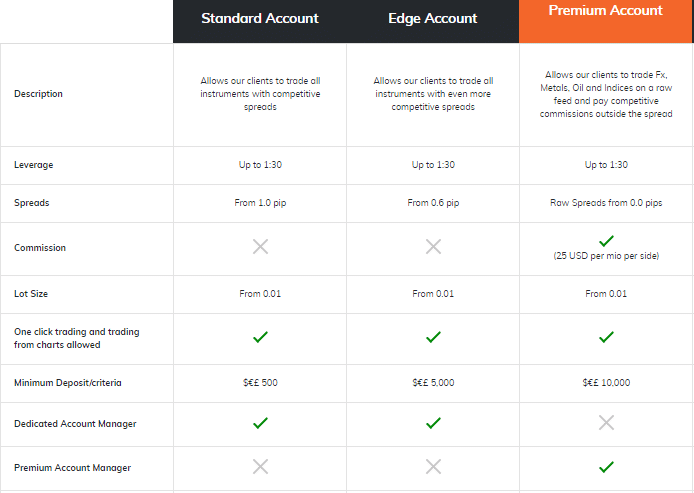

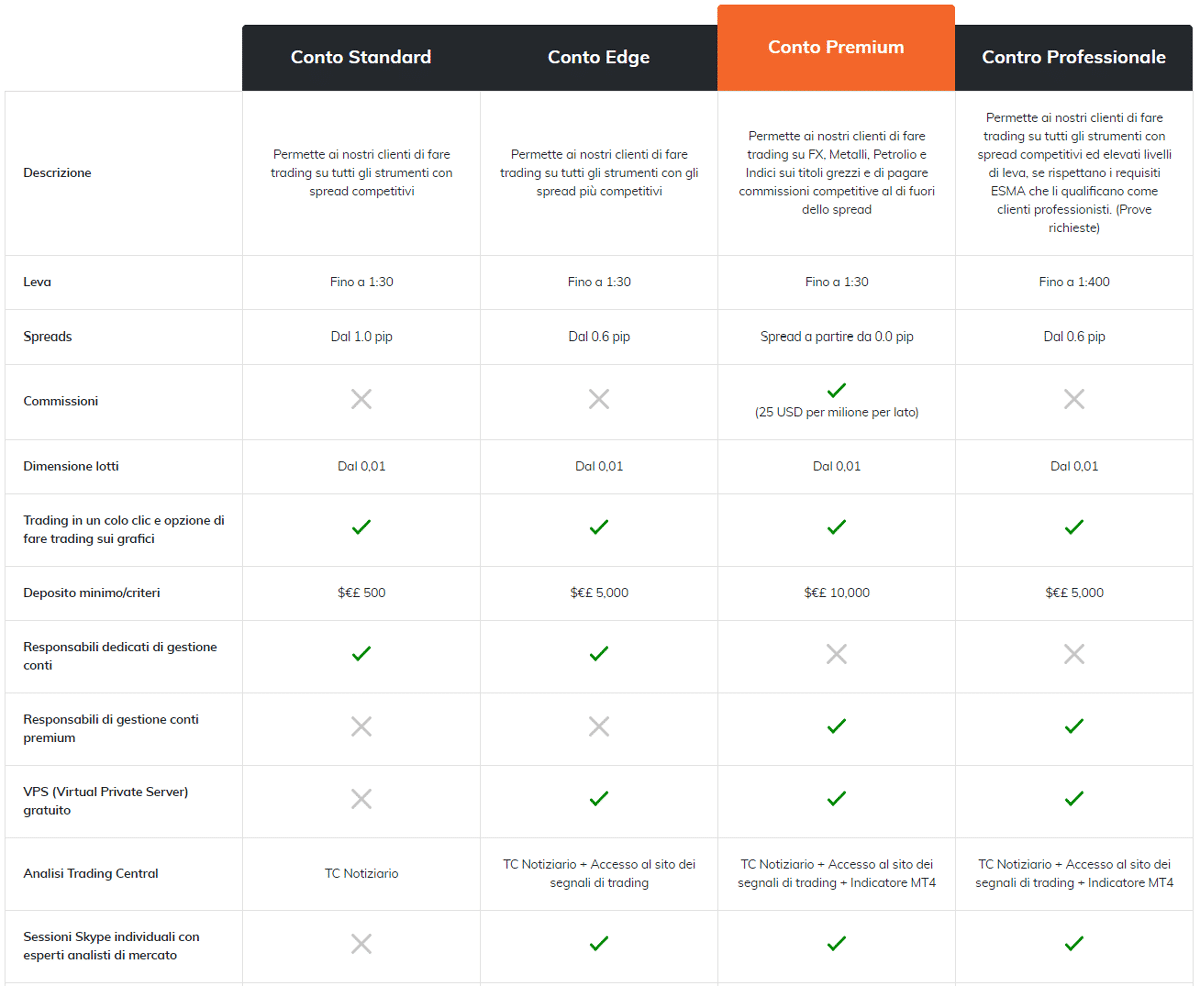

ATFX offre tre tipi di conti di trading, che si differenziano principalmente per la quantità di deposito minimo richiesto e per il valore degli spread.

Per aprire un conto di trading base (Standard) il deposito minimo è di 500€ (o valuta fiat del caso), con spread a partire da 1 pip, buono se messo a confronto con la media dei conti base dei broker CFD recensiti.

Non ha molti servizi aggiuntivi ma è comunque una cifra buona per cominciare a provare i servizi del broker.

La dimensione minima negoziabile è di 0.01 lotti mentre la leva finanziaria massima è di 1:30 (come da requisiti ESMA), e considerando che, muovere un microlotto di Euro Dollaro ad esempio, ha un requisito di margine di 33,33€, con un conto di trading finanziato con il minimo, ci si può muovere discretamente, almeno per effettuare dei test. Di seguito la tabella riassuntiva dei conti.

I miglioramenti delle condizioni di trading sui conti Edge e Premium sono chiari: spread più bassi e premium account manager dedicato.

Per richiedere una leva finanziaria alta, bisogna soddisfare i requisiti di trader professionale indicati dall’ESMA, ossia: capitale, esperienza e settore lavorativo. ATFX offre questa possibilità e la richiesta va fatta direttamente al broker.

Il tipo di esecuzione degli ordini è STP e la contropartita del broker può variare in base alla necessità, sia con i fornitori di liquidità o con il broker stesso (agendo quindi da broker market maker).

Sono permesse strategie di Hedging, ma lo scalping aggressivo (con operazioni di pochi secondi) è vietato.

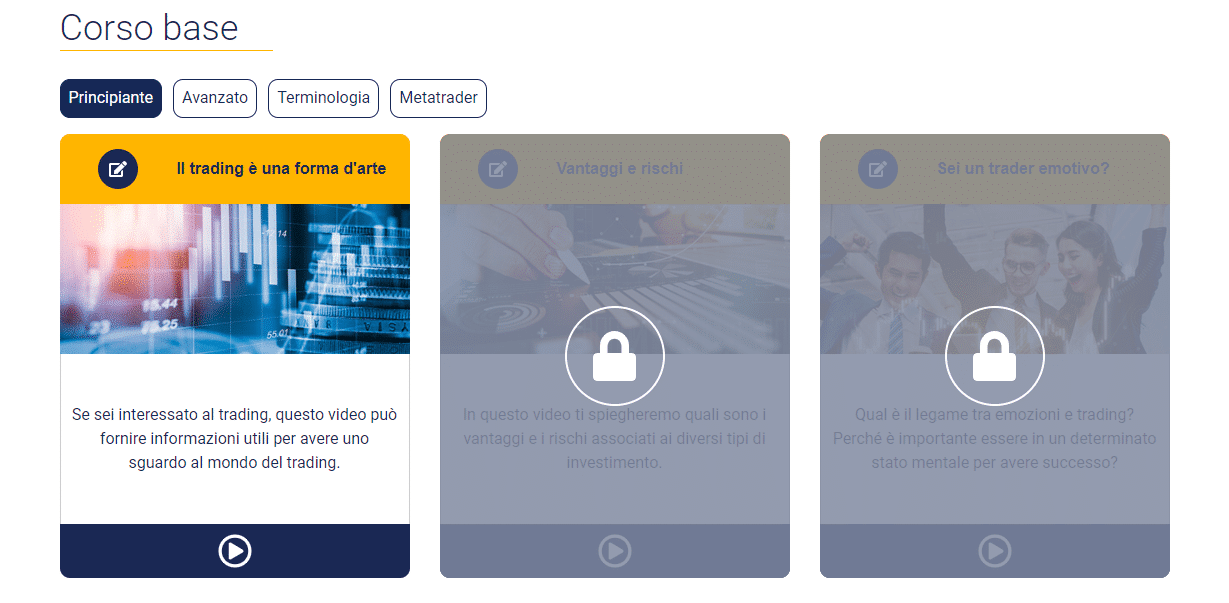

Formazione e conto demo

La formazione offerta da ATFX è di buon livello, con un’esaustiva sezione dedicata all'analisi dei mercati, ed un vasto calendario webinar online con sugli argomenti più popolari del trading online, come analisi tecnica, analisi fondamentale e analisi del mercato.

ATFX offre la possibilità di testare il broker e la piattaforma con un conto demo gratuito che parte con un capitale virtuale di €100.000.

Servizio clienti e supporto

ATFX offre assistenza 24/5 via telefono, chat ed email e per la nostra esperienza, la qualità del servizio ottenuto durante la recensione è stata soddisfacente.

Il servizio clienti è stato testato in varie occasioni dal nostro team e le risposte ottenute sono sempre state sufficientemente esaustive. Il servizio chat in Italiano è disponibile nei normali orari d’ufficio Italiani, mentre il supporto chat in Inglese è sempre online.

Aspetto positivo che abbiamo notato è la vendita non aggressiva del servizio di supporto, approccio invece tipico della maggior parte dei broker online.

Regolamentazione e sicurezza

ATFX è un broker pluri-regolamentato in diverse giurisdizioni, per i clienti Europei e Italiani, la società di riferimento è la ATFX Global Markets (CY) Ltd autorizzata e regolamentata CySEC con licenza n. 285/15, mentre la società che gestisce il broker per il Regno Unito è la AT Global Markets (UK) Limited, parte dell’AT Group, autorizzata e regolamentata dalla FCA con numero di licenza (760555).

La FCA è una delle migliori e più affidabili regolamentazioni Europee in ambito finanziario, il che si traduce in maggiori tutele per gli investitori. I broker FCA sono inoltre obbligati ad avere l’assicurazione FSCS che protegge il trader in caso di insolvibilità del broker, aspetto fondamentale nel trading online.

Eseguendo un controllo incrociato sul web non abbiamo trovato molte opinioni su ATFX, si tratta infatti di un broker CFD in attività da pochi anni, il che può essere interpretato come aspetto positivo, in quanto generalmente, le opinioni negative sono le prime ad apparire in caso di comportamenti scorretti.

ATFX opinioni

ATFX è un broker in rapida espansione con buone condizioni di trading e spread competitivi, il numero di asset è limitato ma la nostra opinione generale è positiva.

Alcuni aspetti sono migliorabili, come l’aggiunta di un’altra piattaforma di trading oltre alla MT4, ma è sicuramente un’opzione da valutare soprattutto per gli investitori interessati al trading forex sul mercato delle valute.

Hai provato ATFX? Lasciaci la tua opinione e raccontaci la tua esperienza con il broker.

FAI TRADING SU ATFX

Il 54,76% degli investitori al dettaglio

perde denaro operando con questo fornitore