Si tratta di una strategia redditizia ed intelligente in quanto implica il coinvolgimento di 3 condizioni prima di effettuare la transazione, ci preserva dai falsi segnali e genera segnali più precisi.

APPLICA QUESTA STRATEGIA

la strategia è sponsorizzata da XTB

il 71% degli investitori al dettaglio

perde denaro operando con questo fornitore

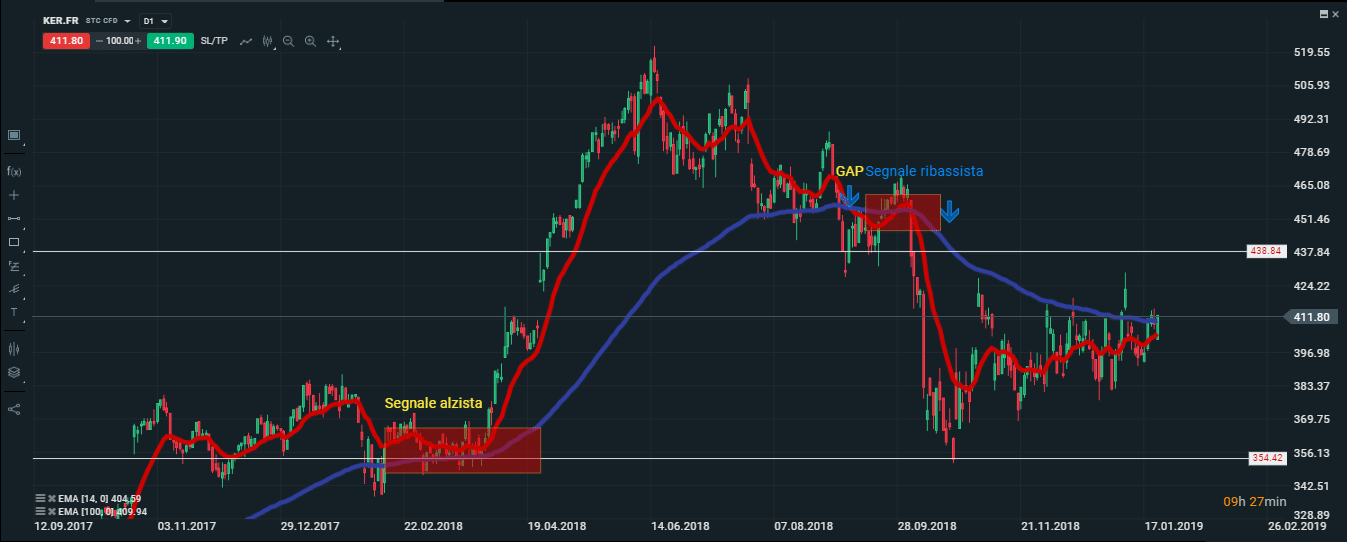

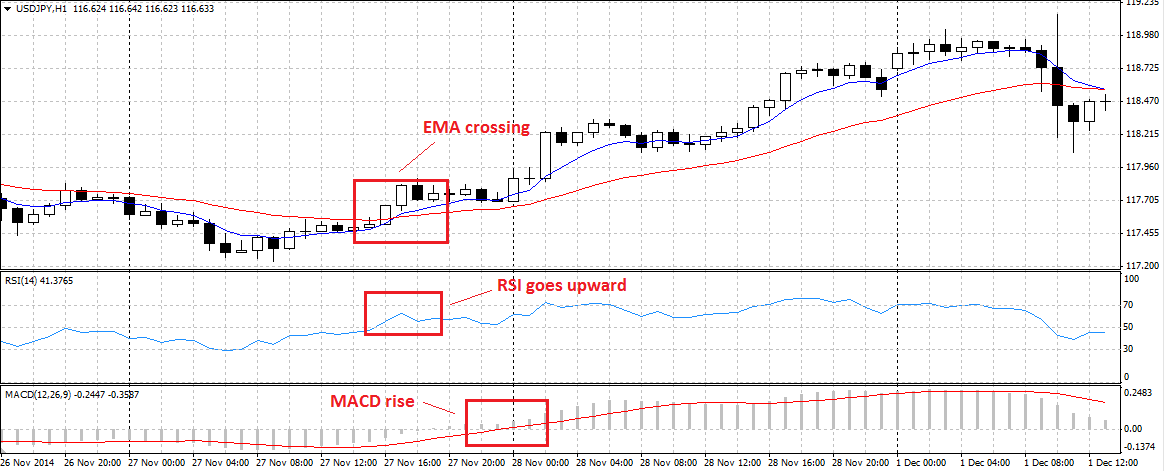

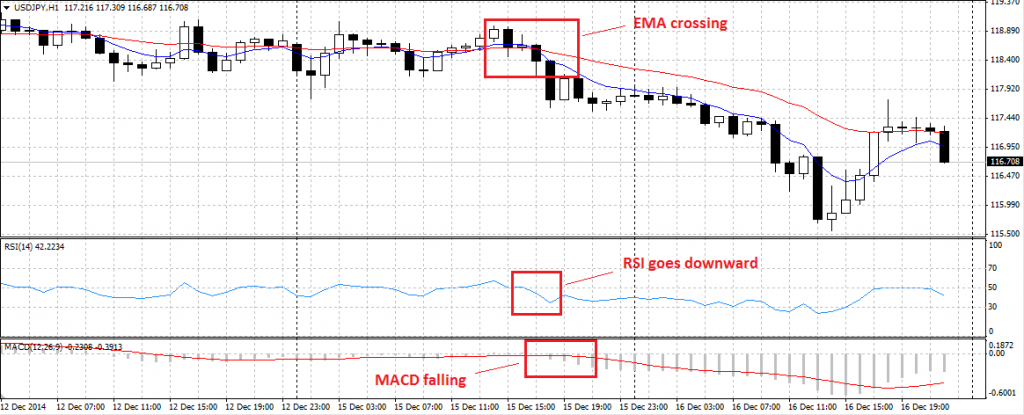

Fra le maggiori strategie di trading vincenti, questa tecnica utilizza due Exponential Moving Average (medie mobili esponenziale o EMA), una con un periodo di 7, l’ altra con un periodo di 26; un RSI (Relative Strength Index o indice di forza relativa) con un periodo di 14, che viene utilizzato come default in MetaTrader 4; e l’indicatore moving average convergence/divergence ( media mobile di convergenza / divergenza o MACD ) con parametri 12, 26, 9.

Segnali RSI

Il Relative Strength Index è sia un oscillatore che un leading indicator. Oscillatore perché i suoi valori sono compresi tra 0 e 100, non salirà mai sopra i 100 e non scenderà mai sotto 0, ma i suoi livelli più importanti sono tra 30 e 70.

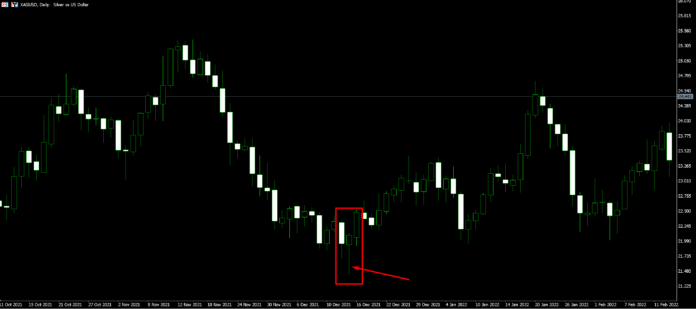

Non appena l’RSI supera i 70, ci indica che che la coppia di valute è in overbought position (ipercomprato) e prevediamo che i prezzi possano scendere; se l’RSI scende al di sotto di 30, abbiamo ragione di credere che la coppia di valute sia in oversold (ipervenduto) e di aspettarci quindi un aumento dei prezzi.

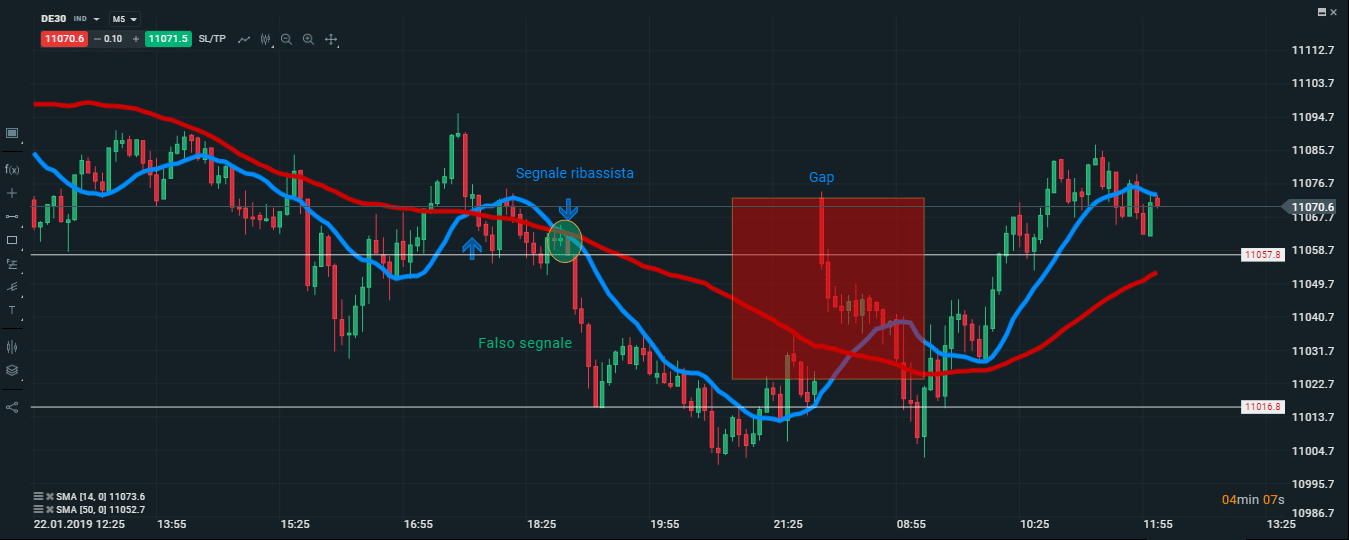

Segnali MACD & EMA

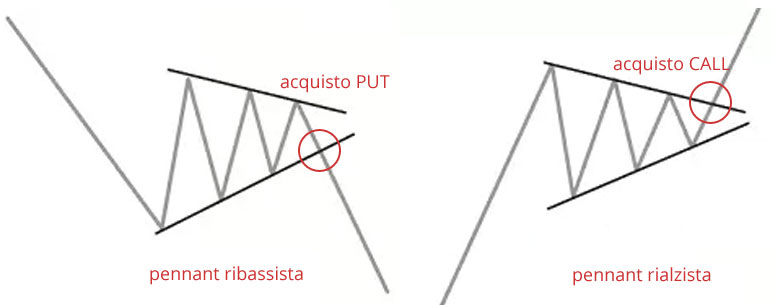

In primo luogo, applichiamo l’indicatore al grafico nella piattaforma di trading MetaTrader 4. Si consiglia di acquistare l’opzione CALL se l’EMA di 7 supera la parte superiore dell’EMA di 26; l’RSI deve essere al di sopra di 50 (50 non è il livello di default, dovrete quindi impostarlo voi) .

A questo punto il MACD dovrebbe salire (sicuramente, è necessario rilevare tutte e tre queste condizioni).

Prima di vendere, è necessario che l’EMA del periodo di 7 attraversi quello del periodo di 26 a valle e l’RSI sia inferiore a 50. A questo punto il MACD dovrebbe scendere. (sicuramente, è necessario rilevare tutte e tre queste condizioni).

Affidabile ma con riserva

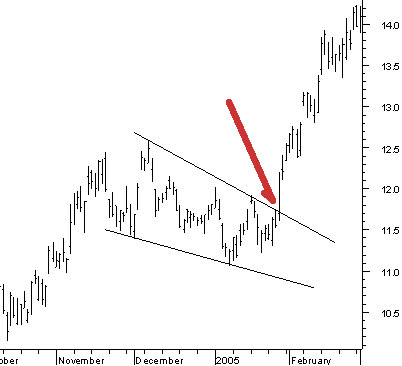

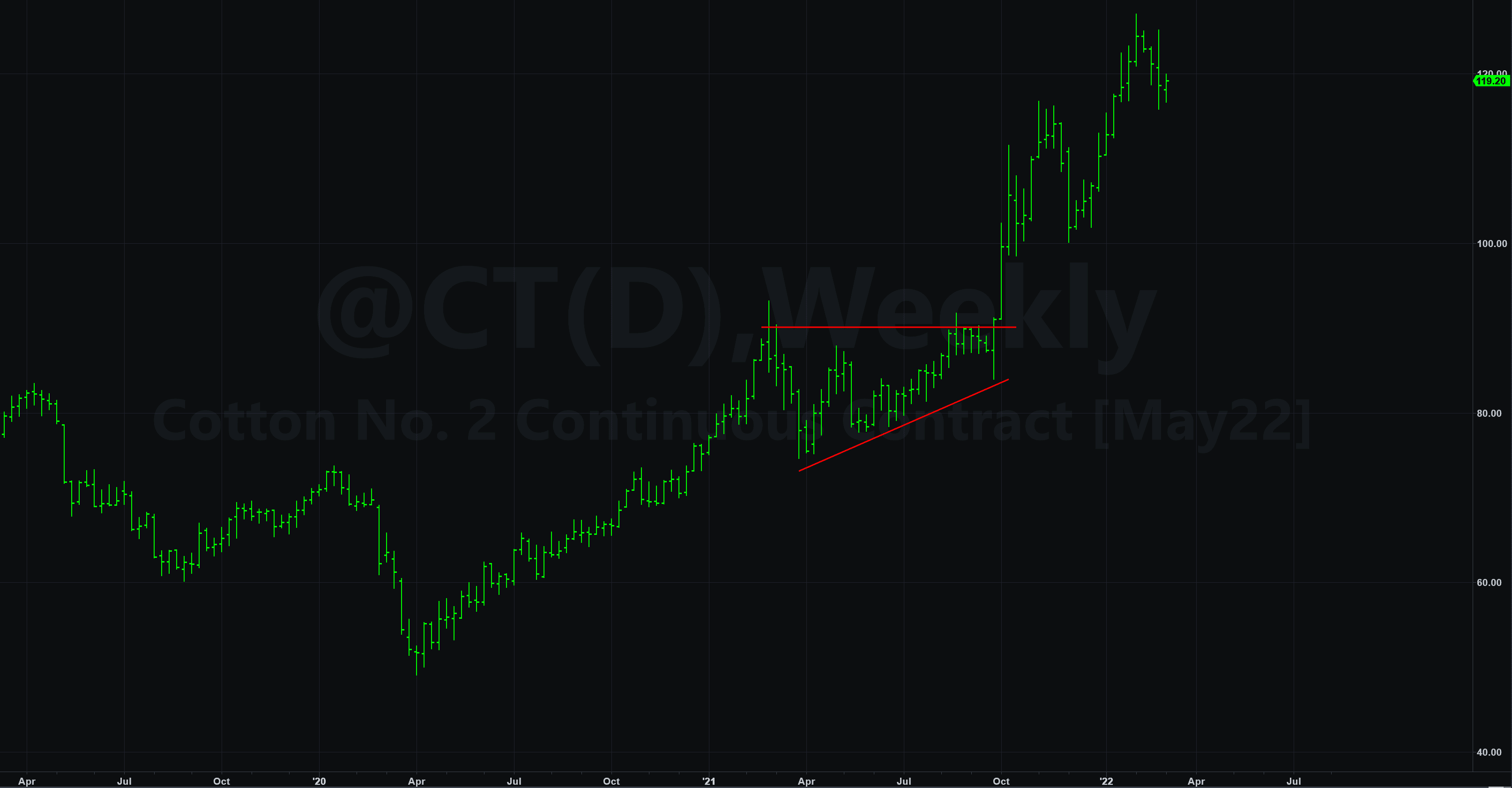

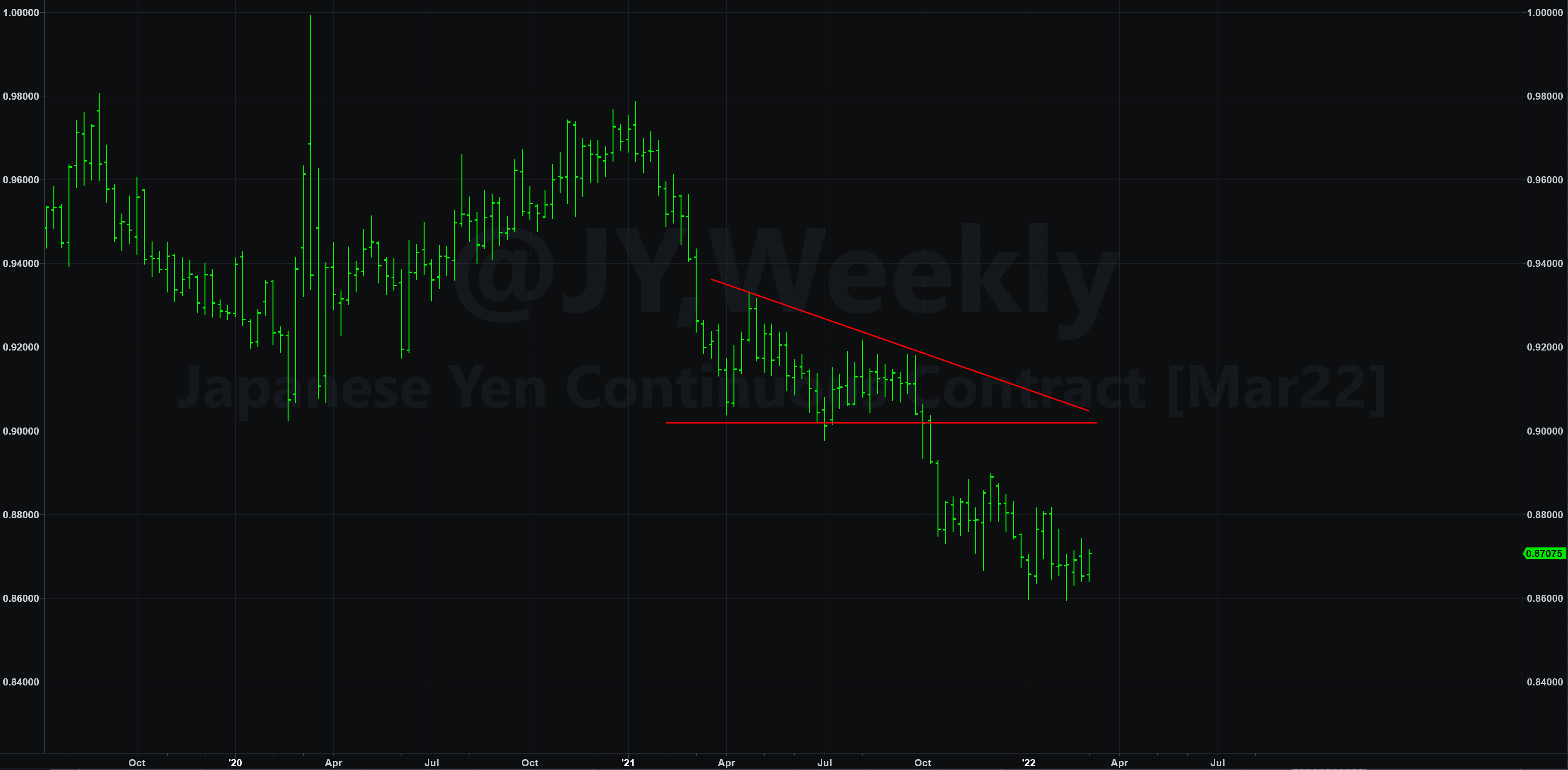

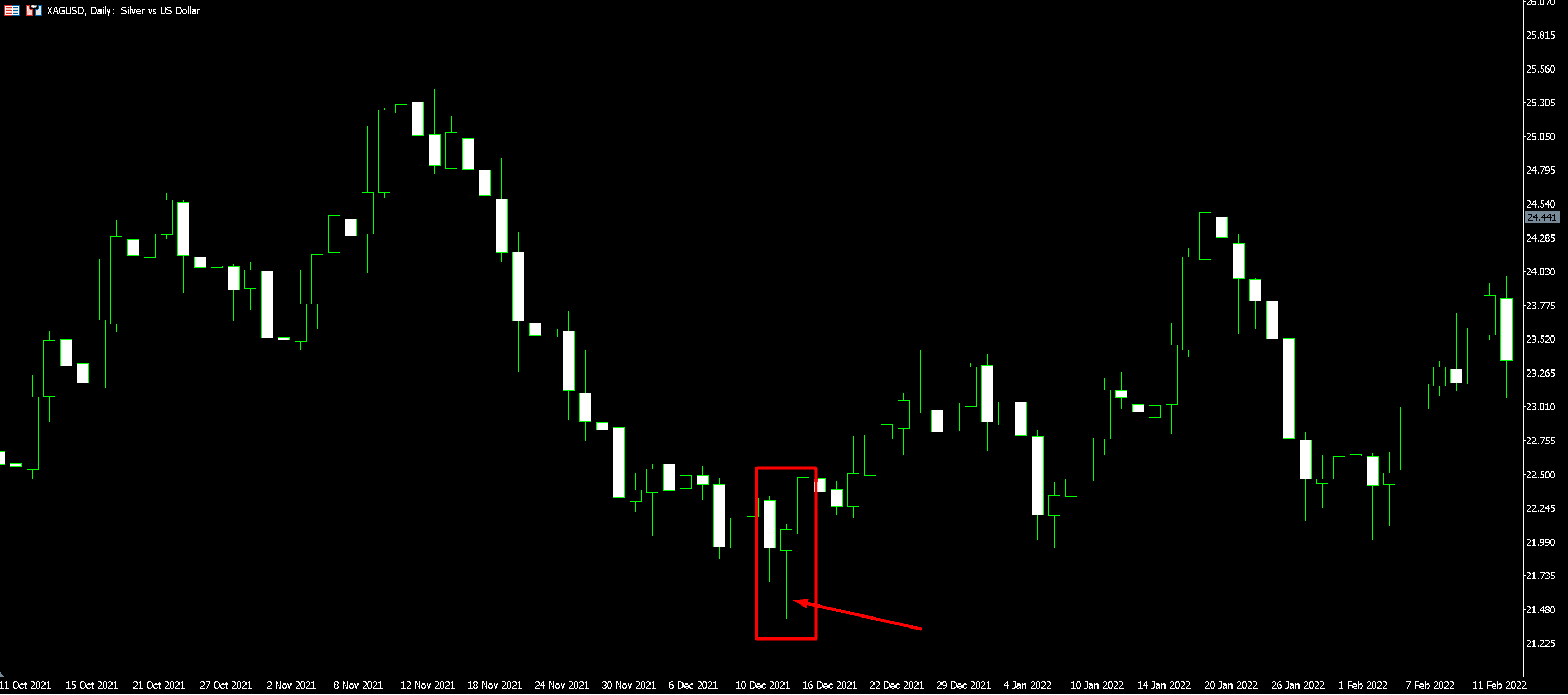

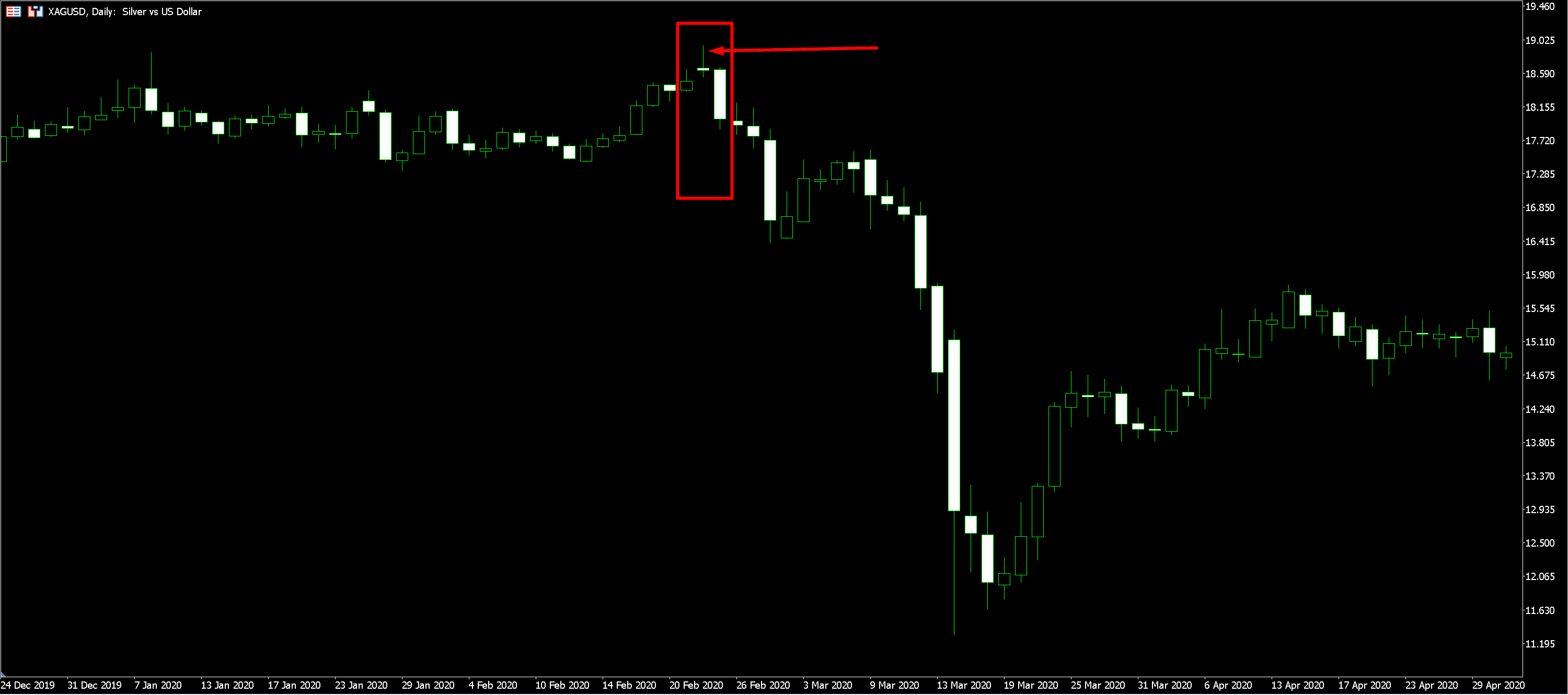

Come si può vedere dal grafico, non appena sono soddisfatte le tre condizioni, il prezzo inizia a muoversi nella direzione prevista. Ad ogni modo, ricordiamo che queste sono condizioni molto specifiche, e in condizioni reali di mercato, la situazione potrebbe essere differente.

Il livello 50 dell’ RSI è spesso considerato una conferma del trend, ed entrando in una transazione in base a questo parametro, possiamo essere (quasi) sicuri che andremo nella direzione del trend. La strategia è pertanto da considerarsi affidabile ma non assoluta, come del resto tutte le tecniche e strategie di trading.

APPLICA SUBITO QUESTA STRATEGIA

la strategia è sponsorizzata da XTB

il 71% degli investitori al dettaglio

perde denaro operando con questo fornitore