HYCM è un broker affidabile per fare trading principalmente sul Forex, con commissioni basse, diverse tipologie di conti e spread competitivi. Offre la suite completa di piattaforme MetaTrader, mentre la piattaforma nativa è disponibile solo per smartphone. Tuttavia, la mancanza di formazione e la scelta limitata di asset, potrebbe non renderlo la scelta ideale per alcuni.

Nome: HYCM

Fondato: 1998

Sede: Londra, UK

Licenza: FCA, CySEC

Prodotti: Forex e CFD su Materie Prime, Azioni, Indici

Indicato per: intermedi, esperti

Esecuzione: Market Maker

Deposito minimo: $20

HYCM pro e contro:

Rating:

il 70% degli investitori al dettaglio

perde denaro operando con questo fornitore

HYCM: tipo di broker e offerta generale

Fondato nel Regno Unito nel 1998, HYCM Capital Markets è un broker Market Maker per fare trading online su Forex e CFD su materie prime, indici, azioni e criptovalute, per un totale di più di 300 asset.

HYCM è regolamentato FCA, CySEC, CIMA, DFSA, ed opera in oltre 140 paesi nel mondo. Tra le principali condizioni, HYCM prevede un deposito minimo di $20, spread fissi a partire da 1.5 pip e raw spread a partire da 0.1 pip, con una dimensione minima tradabile di 0.01 lotti.

In questa recensione, testiamo ed analizziamo il broker sotto gli aspetti inerenti a sicurezza, strumenti e condizioni di trading, dandovi le nostre opinioni su HYCM, per capire quanto è affidabile e per quale tipo di investitore è più indicato.

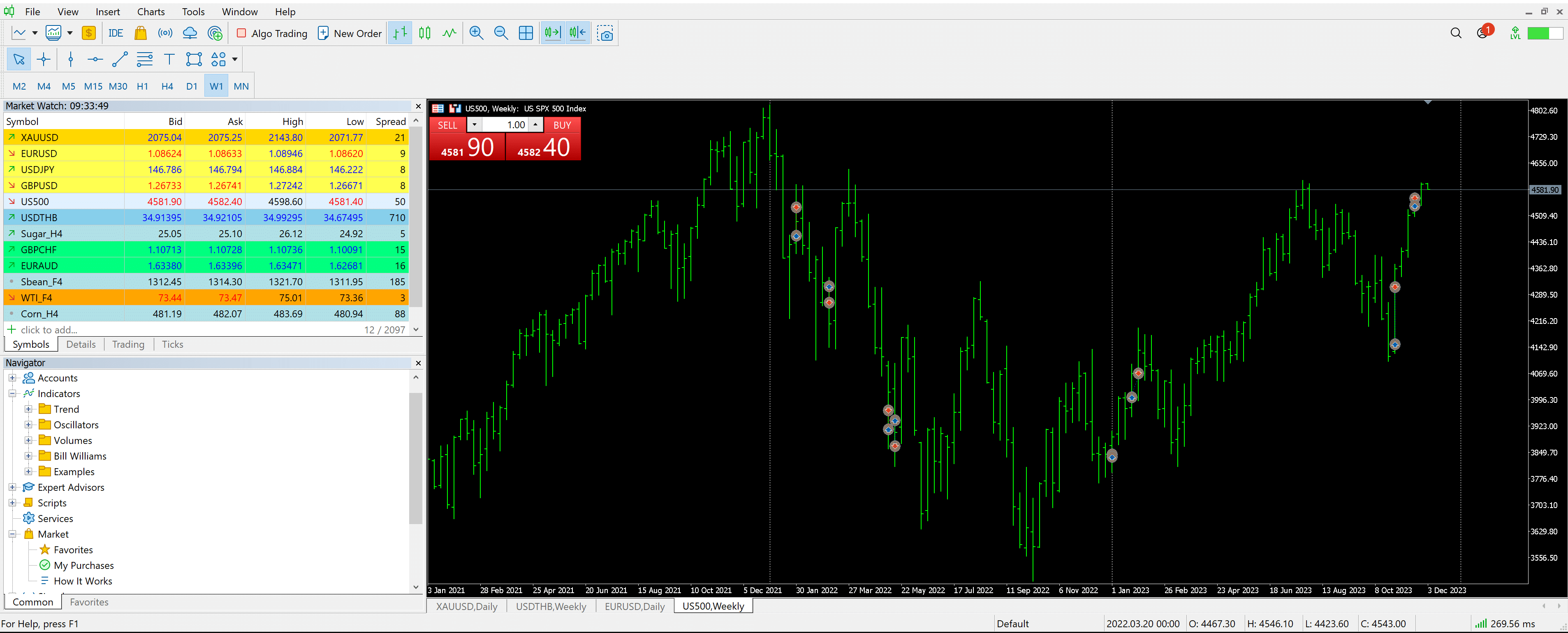

Piattaforme di trading

HYCM offre le piattaforme MetaTrader 4 e MetaTrader 5, disponibili in versione desktop e web. La suite è quella classica, disponibile in diverse lingue, tipologie di ordini e funzionalità. I principali punti di forza della MetaTrader sono indubbiamente la semplicità di utilizzo e immediatezza, la ricca scelta di strumenti per l'analisi tecnica e la possibilità di personalizzazione, assieme alle funzionalità di trading automatico.

HYCM offre accesso ad un numero di coppie forex superiore alla media tra i broker forex, ed un numero limitato di CFD su materie prime, indici azionari, CFD futures e CFD azionari.

La gamma di CFD azionari è minima rispetto ai concorrenti, ovvero include solo alcune grandi società quotate nei mercati del Regno Unito, USA, Germania e Spagna. Inoltre le criptovalute non sono disponibili per i clienti Europei.

È principalmente un broker per fare trading sulle valute quindi, visto il numero esiguo di CFD e la mancanza di mercati popolari come ad esempio le azioni reali, obbligazioni ed ETF.

Condizioni di trading, conti e deposito minimo

Su HYCM il deposito minimo è di $20, leva massima di 1:30 ed offre 3 tipi di conti, che si differenziano per tipo di spread e asset finanziari offerti.

La soluzione più adatta per chi vuole avere una scelta più ampia di strumenti su cui fare trading è il conto Fixed, con spread fissi da 1.5 pip e che permette di fare trading su Forex e CFD di metalli, energia, materie prime, indici e azioni. Questa tipologia di conto non prevede commissioni ed utilizza come valuta di base il dollaro statunitense (USD) sulla piattaforma nativa del broker, mentre se si utilizza la MetaTrader è possibile scegliere tra EUR e USD.

Chi invece è interessato a fare trading su Forex e CFD di metalli, e preferisce uno spread variabile, può optare per il conto Classic, con spread variabili a partire da 1.2 pip e che permette di scegliere tra diverse valute di base, tra cui: EUR, USD. Anche questo conto non prevede commissioni.

Infine, il conto Raw è adatto per chi vuole fare trading su Forex e CFD di metalli con uno spread Raw da 0.1 pip. Questo tipo di conto prevede $4 di commissione per lato e permette di scegliere tra varie valute di base, tra cui: EUR, USD.

La leva massima cambia a seconda dell’asset su cui si vuole fare trading: per le valute la leva massima è di 1:30, per gli indici e per le materie prime la leva massima è di 1:20, per le azioni la leva massima è di 1:5.

Le differenti tipologie di spread rendono il broker adatto per varie strategie di trading, soprattutto per chi fa trading di Forex e CFD di metalli, che possono usufruire dei conti Classic e Raw, che permettono di scegliere tra 42 coppie di valute e 4 asset della categoria metalli.

Formazione e conto demo

HYCM non ha una sezione educazione sul proprio sito, tuttavia organizza webinar specifici per i propri utenti, a cui è possibile iscriversi solo se si ha un conto con il broker.

Le notizie di mercato inerenti al Forex sono consultabili sulla pagina “Calendario Economico” del sito, mentre altre notizie economiche possono essere visualizzate nella sezione blog.

Dopo la registrazione sul sito, è possibile scegliere se aprire un conto reale o un conto demo, scegliendo non solo la piattaforma, il tipo di conto e la valuta di base, ma anche l’importo con cui cominciare a testare il conto, da un minimo di 500 fino a 50.000 EUR/USD/GBP/AED in valuta virtuale.

Servizio clienti e supporto

HYCM offre assistenza 5 giorni feriali la settimana, 24 ore su 24. A seconda delle necessità, è possibile scegliere di contattare 4 differenti email (supporto clienti, apertura conto, richieste generali, conformità). Tuttavia, le email richiedono spesso più tempo per ricevere una risposta, e non sempre le risposte sono complete o pertinenti alle domande poste.

Se si cerca una risposta veloce e pertinente, abbiamo trovato preferibile optare per la chat dal vivo oppure contattare il servizio clienti tramite telefono.

Regolamentazione e sicurezza

HYCM Capital Markets (UK) Limited è autorizzato e regolamentato dalla Financial Conduct Authority (FCA) con licenza FRN 186171. La società HYCM (Europe) è inoltre registrata e regolamentata presso il CySEC con licenza 259/14.

Il broker utilizza conti segretati per separare i fondi degli investitori da quelli della società, inoltre è conforme alle regole della FSCS (Financial Services Compensation Scheme) per quanto riguarda la protezione dei fondi dei clienti fino a £85.000 e dall’ICF (Investors Compensation Fund) fino a €20.000. Questi fondi di compensazione sono autorizzate rispettivamente da FCA e CySEC.

HYCM opinioni

In base alla nostra analisi, consideriamo HYCM come una buona scelta per chi vuole fare trading sul Forex, grazie alle diverse tipologie di conto che permettono di scegliere tra diversi spread, tuttavia, l’assenza di risorse formative non lo rendono una scelta consigliata per i principianti.

Per quanto riguarda la piattaforma, sono supportate la MetaTrader 4 e la MetaTrader 5, entrambe utilizzabili nella loro versione web, desktop oppure tramite app, mentre la piattaforma nativa HYCM Trader è disponibile solo per smartphone.

FAI TRADING SU HYCM

il 70% degli investitori al dettaglio

perde denaro operando con questo fornitore