Cosa sono i pattern di prezzo, come si individuano e cosa significano per il trader.

Pattern di prezzo cosa sono

I pattern di prezzo sono formazioni distintive e riconoscibili create dai movimenti del prezzo sul grafico, si individuano con trendline o altri elementi grafici e si verificano solitamente quando il prezzo “prende fiato o riposa” prima continuare o invertire il trend del mercato.

Un pattern è una figura identificata da una linea che connette i punti di prezzo comuni, come prezzi di chiusura, massimi o minimi, all’interno di uno specifico periodo di tempo.

Esistono pattern di inversione, quando segnalano un cambio di trend e pattern di continuazione, ovvero quando indicano una probabile continuazione del trend e vengono utilizzati dagli analisti tecnici e trader per cercare di prevedere la futura direzione del prezzo.

Il volume ha un ruolo determinante nella lettura dei pattern, spesso diminuisce durante la formazione dei pattern stessi, per poi aumentare quando il prezzo esce dalla figura grafica formata dal pattern. Gli analisti tecnici cercano i pattern di prezzo per prevedere il futuro comportamento del prezzo, includendo la continuazione del trend e le inversioni.

Pattern di continuazione

Il pattern di continuazione è un pattern di prezzo che suggerisce una interruzione temporanea di un trend esistente. Può essere pensato come una pausa durante un trend prevalente, un periodo mentre i venditori riprendono fiato durante un trend a rialzo, oppure quando i venditori si rilassano per un momento durante un trend negativo.

Mentre si forma un pattern di prezzo, non c’è modo di dire se il trend continuerà o si invertirà. Bisogna quindi avere una particolare attenzione alle trendline usate per tracciare il pattern di prezzo ed osservare se il prezzo supera verso il basso o verso l’alto la zona di continuazione.

L'analisi tecnica suggerisce generalmente che un trend continuerà finché non ne venga confermata l’inversione. In generale, più a lungo ci mette il pattern per svilupparsi e più grande è il movimento di prezzo all’interno del pattern, più significativo sarà il movimento una volta che il prezzo attraverserà l’area di continuazione in basso o in alto.

Se il prezzo continua nel suo trend, il pattern di prezzo è quindi un pattern di continuazione. Tra i pattern di continuazione più comuni abbiamo:

- Pennant

- Flag, bandiera

- Wedge, cuneo

- Triangoli

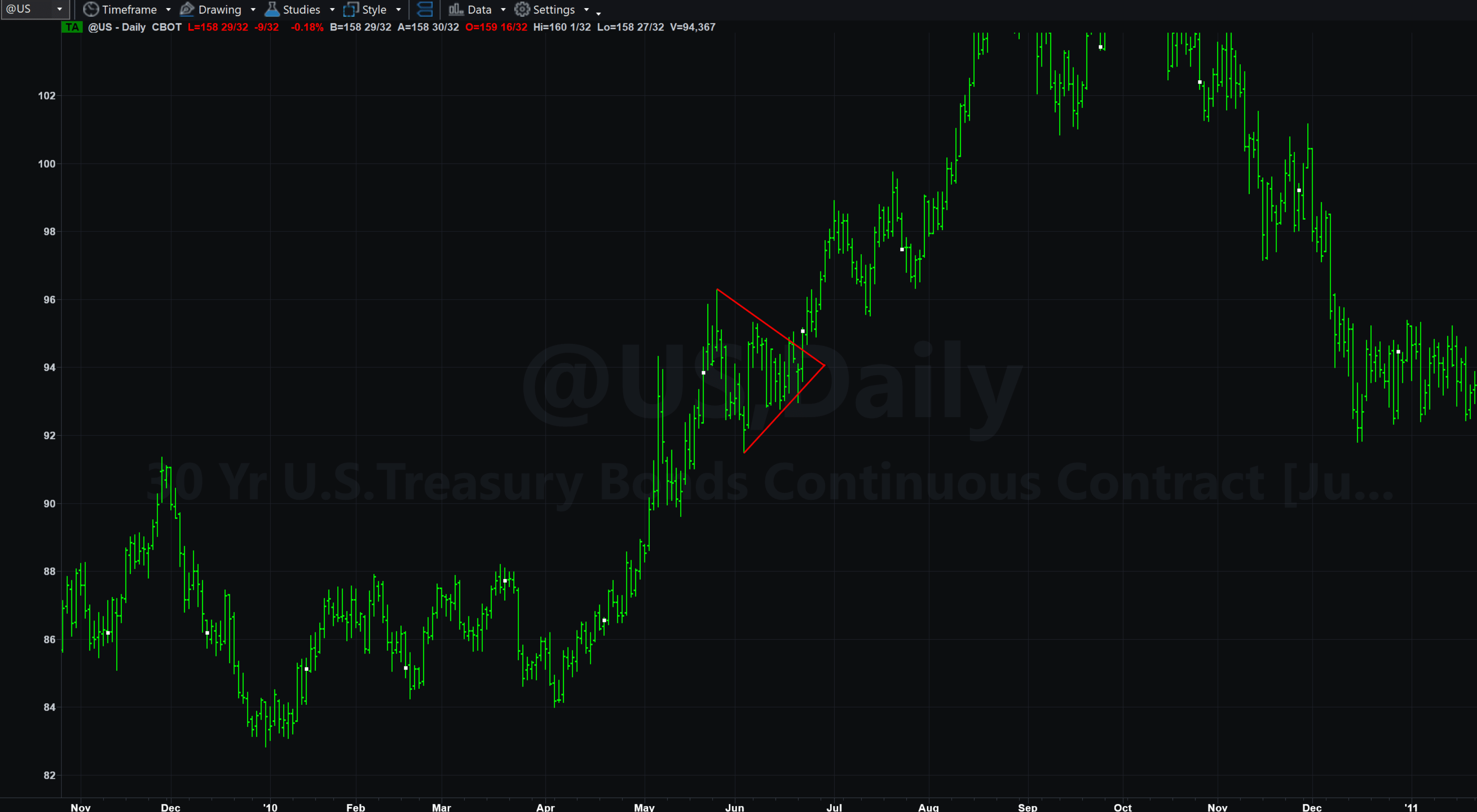

Pennant

Il pattern Pennant viene individuato tracciando due trendline che alla fine convergono. Una delle caratteristiche chiave dei pattern di prezzo Pennant è che le trendline si muovono in due direzioni, una verso il basso e l’altra verso l’alto. Di seguito un esempio di pattern Pennant.

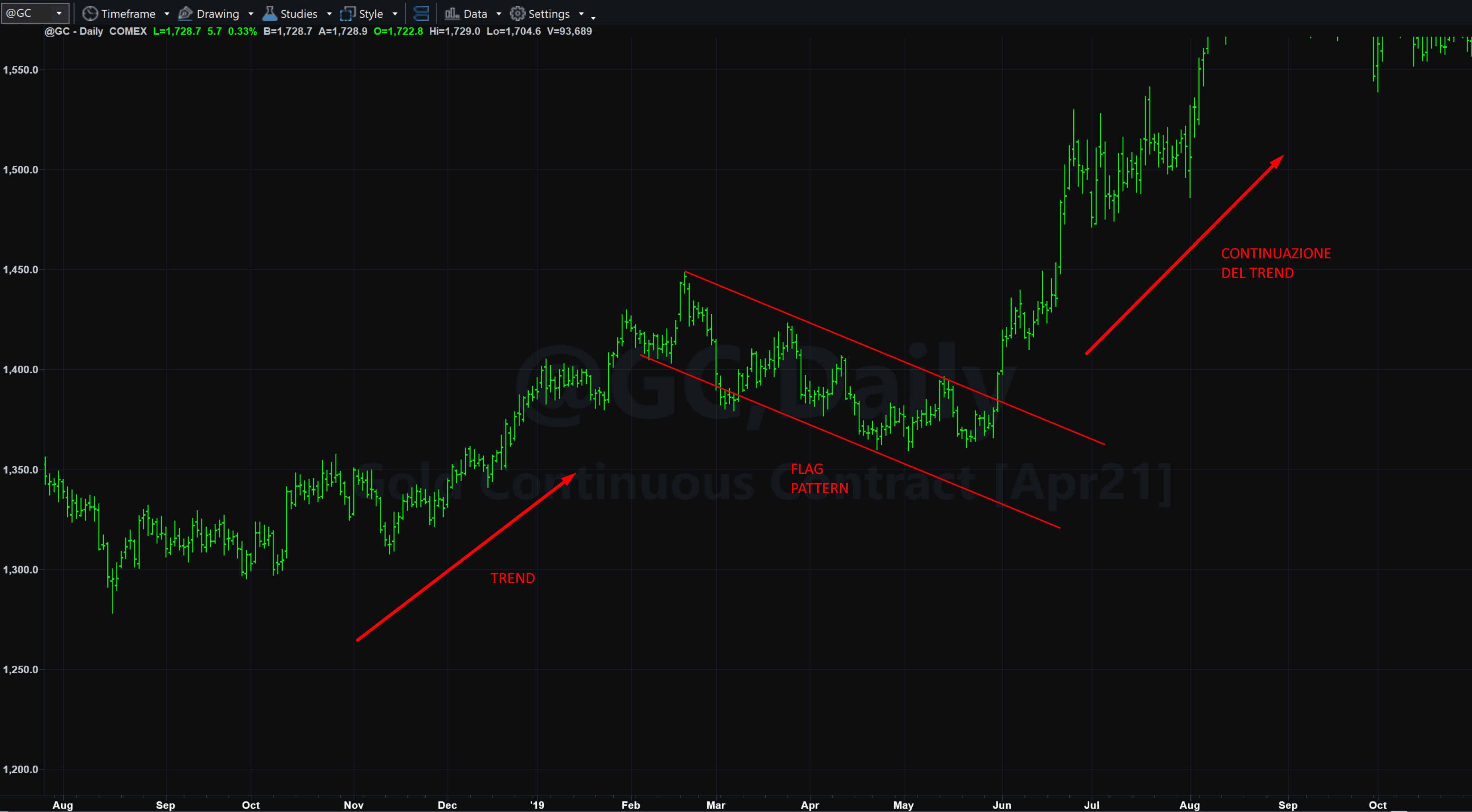

Flag

I pattern Flag (bandiera) si individuano tracciando due trendline parallele, che possono pendere verso l’alto, il basso o orizzontalmente. In generale, un flag pattern che pende verso l’alto segnala come una pausa in un mercato in trend negativo; un flag pattern con inclinazione verso il basso invece, una pausa in un mercato con trend a rialzo.

La formazione del Flag è tipicamente accompagnata da un periodo di volume decrescente, che recupera poi quando il prezzo rompe al di fuori della formazione del flag.

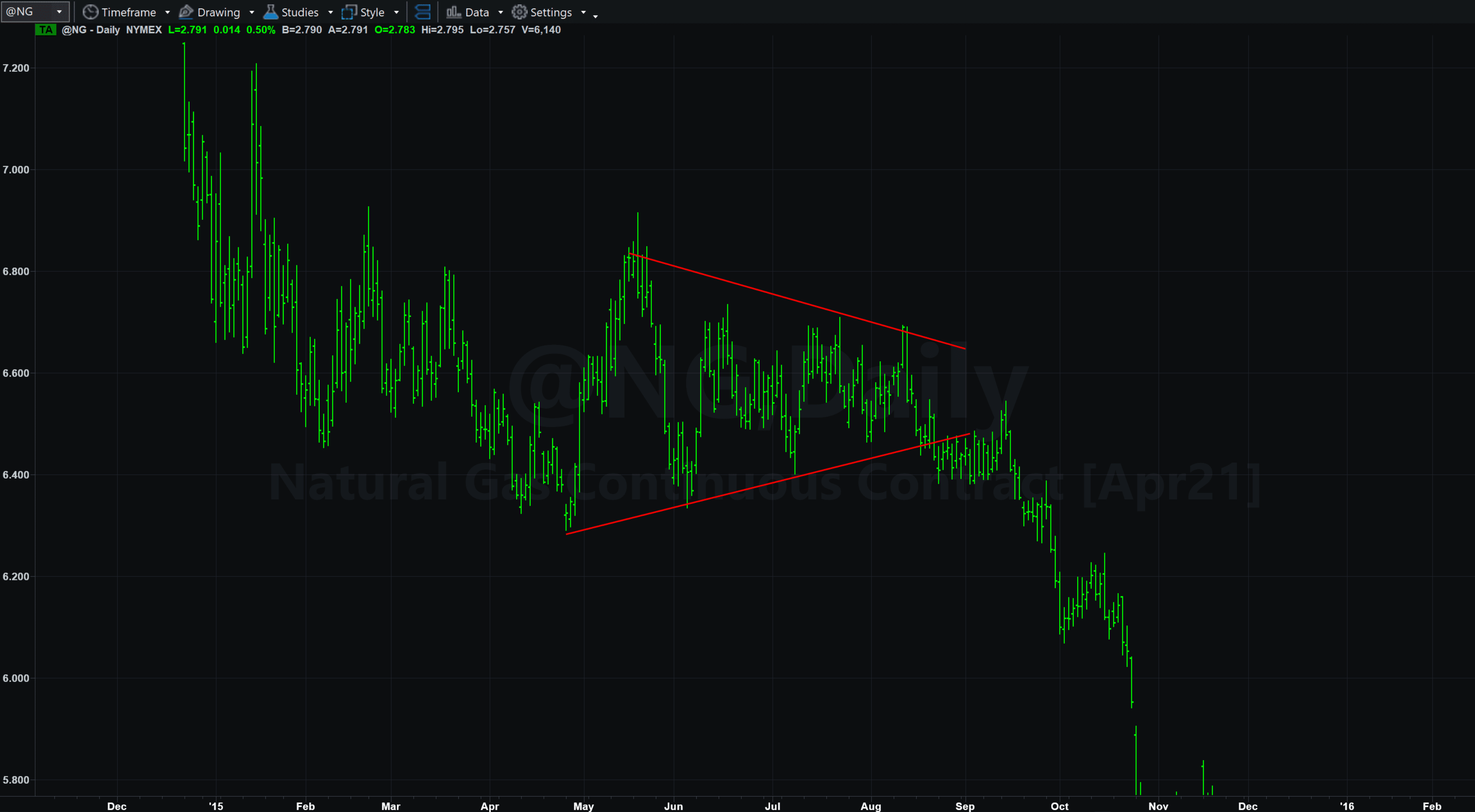

Wedge (cuneo)

I wedges sono pattern di prezzo individuati tracciando due trendline convergenti che si muovono nella stessa direzione, sia essa verso l’alto o verso il basso. Un wedge pattern verso il basso rappresenta una pausa durante un trend a rialzo; un wedge con angolo verso l’alto mostra un’interruzione temporanea in un mercato al ribasso.

In corrispondenza di pennant e flag, il volume tipicamente diminuisce durante la formazione del pattern, per aumentare poi quando il prezzo rompe (esce) in basso o in alto dal pattern del wedge.

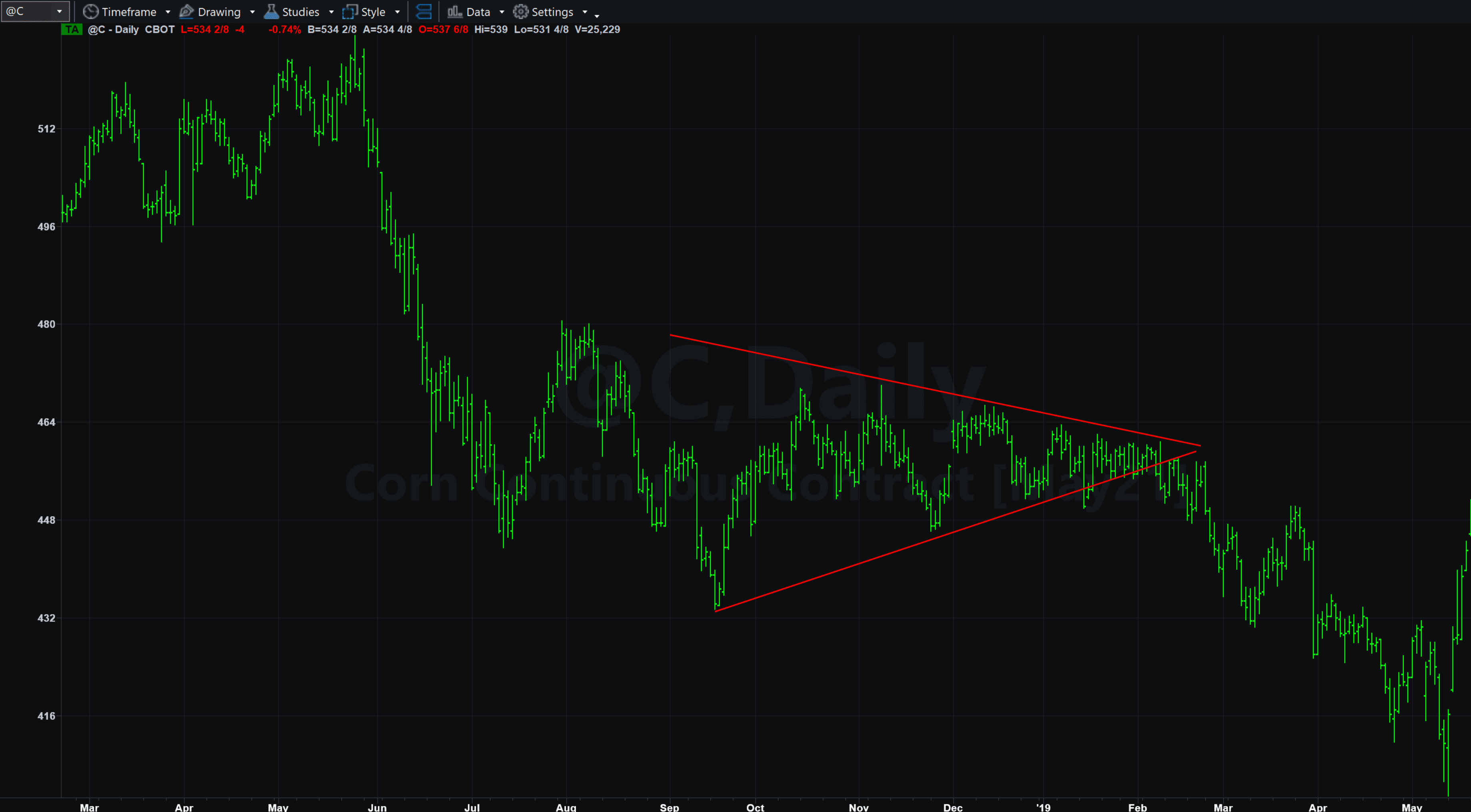

Triangoli

I triangoli sono tra i pattern grafici più usati e frequenti nell’analisi tecnica. I tre tipi di triangolo più comuni sono i triangoli simmetrici, i triangoli ascendenti e quelli discendenti. Questi pattern grafici possono durare indefinitamente anche da un paio di settimane a parecchi mesi.

I triangoli simmetrici si verificano quando due trendline convergono una verso l'altra e segnalano una probabile prossima rottura.

I triangoli ascendenti sono individuati da una trendline superiore orizzontale piatta ed una trendline inferiore crescente (verso la trendline superiore) e indicano una probabile prossima rottura di prezzo verso l’alto.

I triangoli discendenti sono individuati da una trendline inferiore orizzontale piatta ed una trendline superiore discendente (verso la trendline inferiore) e indicano una probabile prossima rottura di prezzo verso il basso.

La magnitudine (ampiezza) della rottura al rialzo o al ribasso è solitamente la stessa dell’altezza del lato verticale sinistro del triangolo, come mostrato nell’immagine sottostante.

Pattern di inversione

Il pattern di inversione è un pattern di prezzo che suggerisce una prossima inversione di un trend esistente. Anche in questo caso, può essere interpretato come una pausa, un respiro finale del trend predominante, prima di ripartire nella direzione opposta.

Le inversioni che si verificano nella parte alta dei grafici (nelle aree dei massimi) sono conosciuti come pattern di distribuzione, dove quello specifico asset o mercato viene venduto con più entusiasmo rispetto a quanto non venga comprato.

Al contrario, le inversioni che si verificano nella parte bassa (minimi) sono anche conosciute come pattern di accumulo, dove i compratori entrano con più entusiasmo rispetto ai venditori.

Anche nei pattern di inversione, più tempo ci mette a svilupparsi, più grande sarà l'oscillazione di prezzo all’interno del pattern stesso e maggiore sarà il movimento dopo la rottura o uscita dal pattern stesso.

Quando il prezzo si inverte dopo una pausa, il pattern del prezzo è conosciuto come pattern di inversione.

Esempi comuni di pattern di inversione comprendono:

- Head and Shoulder (testa e spalle)

- Double Tops, doppio massimo

- Double Bottoms, doppio minimo

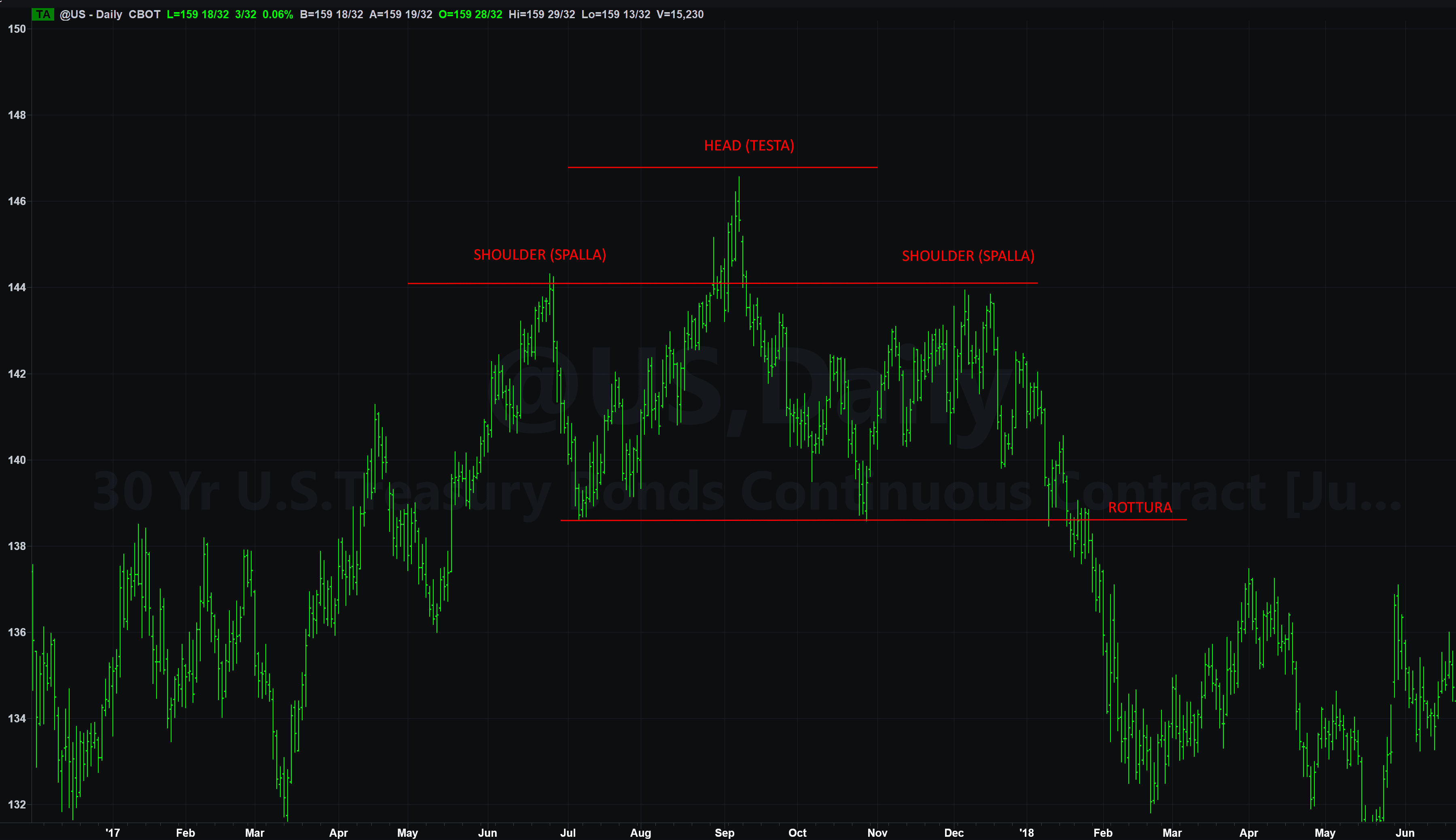

Head and Shoulders (testa e spalle)

Il pattern head and shoulders appare nella parte alta o bassa del mercato come una serie di tre spinte: un picco (in alto o in basso) iniziale, seguito da un secondo più grande e successivamente un terzo che assomiglia al primo.

Un trend a rialzo che viene interrotto da un pattern head and shoulders nella parte alta del mercato può dare origine ad un inversione verso il basso. Al contrario, un head and shoulders che si forma in un trend al ribasso nella parte bassa del mercato può dare origine ad un’inversione del trend verso l’alto.

Il volume generalmente diminuisce durante la formazione del pattern e torna a crescere una volta che il prezzo rompe il pattern verso l’alto (nel caso di un head and shoulders nella parte bassa) o verso il basso (nel caso di un head and shoulders nella parte alta).

Qui di seguito un esempio di pattern di prezzo Head and Shoulders.

Double Top (doppio massimo)

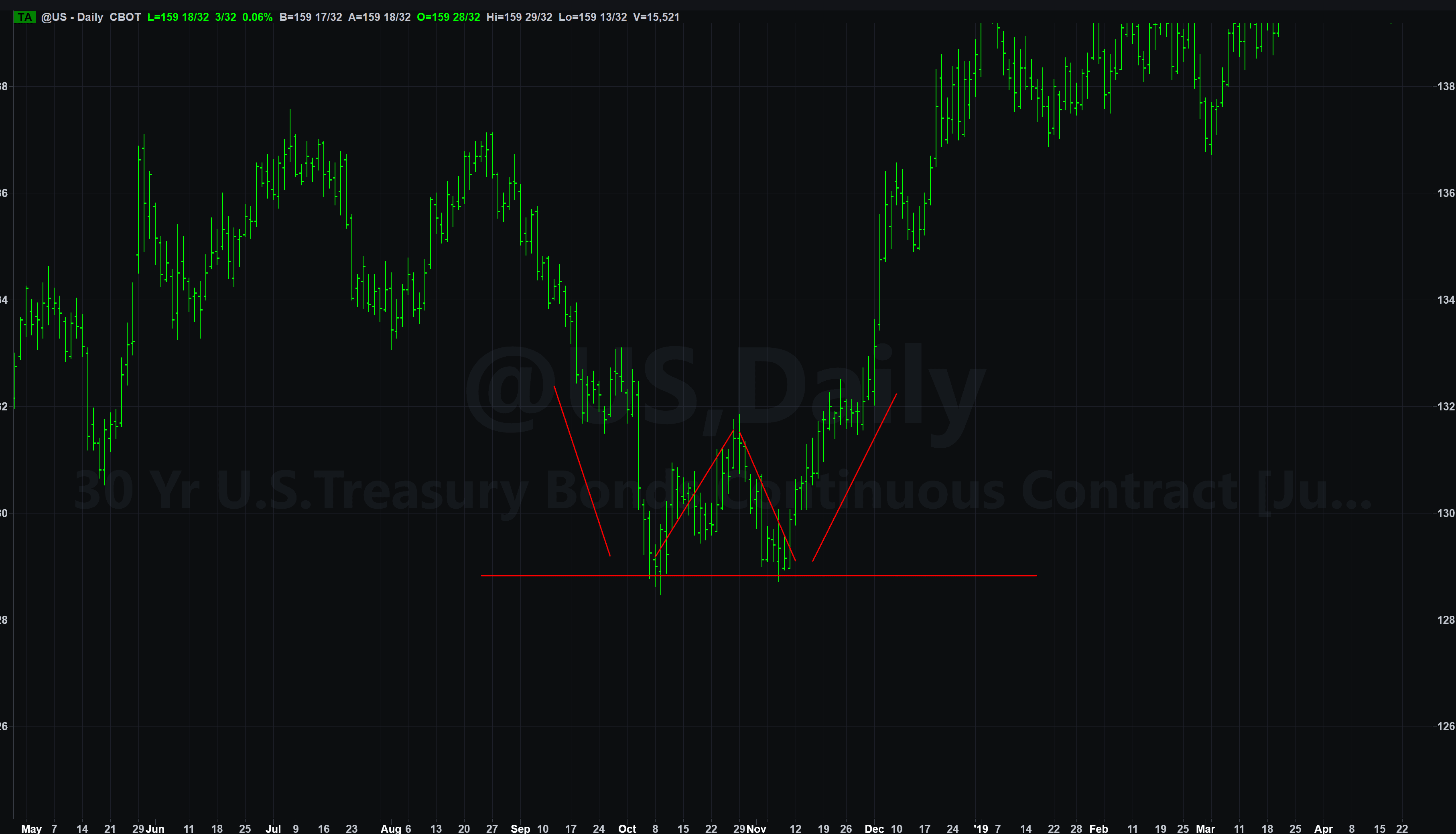

I double tops e bottoms segnalano un’area dove il mercato ha fallito due tentativi di superamento di un supporto o una resistenza. Nel caso di un double top, il quale spesso sembra una lettera M, una spinta iniziale verso un livello di resistenza è seguito da un secondo tentativo fallito, risultando in un’inversione di tendenza.

Un double bottom (doppio minimo) assomiglia ad una lettera W e si verifica quando il prezzo cerca di attraversare un livello di supporto; viene respinto e fa un secondo tentativo senza successo. Questo risulta spesso in un’inversione di tendenza. Di seguito un esempio di pattern Double Bottoms dove il prezzo tocca due volte la linea inferiore di supporto e poi rimbalza nella direzione contraria.

I triple tops e bottoms sono pattern di inversione simili, con l’unica differenza che il tentativo di rottura della linea di supporto o resistenza avviene tre volte senza riuscire a superarlo.

Gap

I gap sono dei veri e propri buchi tra due periodi di trading, causati da un aumento o crollo significativo del prezzo. Ad esempio, un mercato ha chiuso ieri a 120$ e apre oggi a 150$, in questo caso abbiamo un gap (buco) di 30$.

I gap tendono generalmente a venire colmati, questo vuol dire che, come nell’esempio sopra, se abbiamo un gap up (gap al rialzo da 120$ a 150$), molto probabilmente il prezzo tenderà a scendere fino e/o oltre i 120$.

Per la definizione completa e maggiori esempi sui gap vedi questo articolo.